服装行业经济运行情况

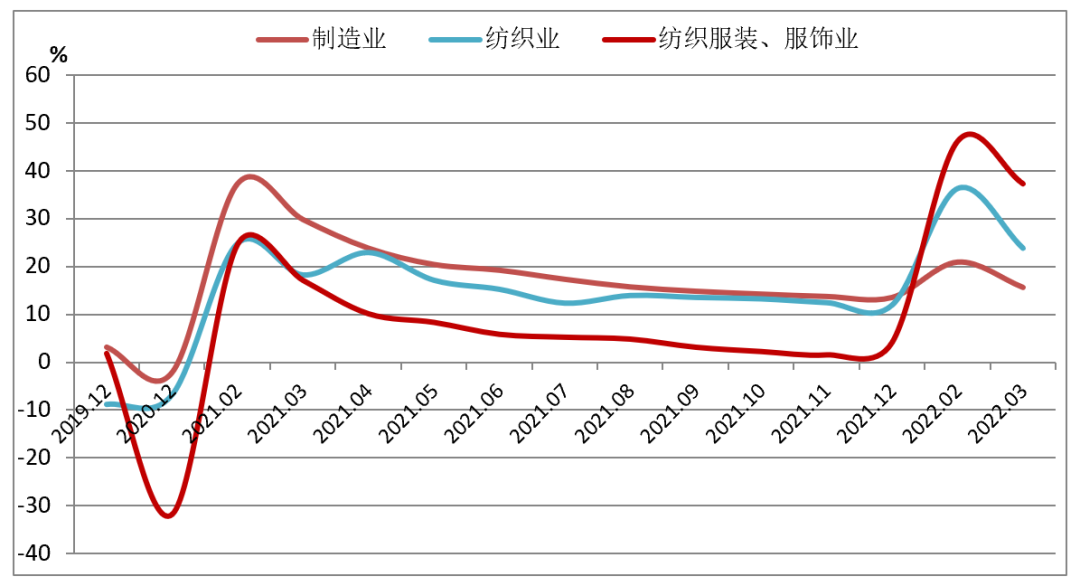

(一)服装生产增速放缓

行业动态,由于上海、广东、山东等服装主要生产省份疫情严重,防控措施升级,在部分企业停工停产以及市场需求减弱的影响下,我国服装产量虽小幅增长,但生产增速持续放缓。根据国家统计局数据,1-3月,我国服装行业规模以上企业工业增加值同比增长8.7%,增速比1-2月放缓2.6个百分点,比2021年同期放缓8.8个百分点;规模以上企业完成服装产量55.34亿件,同比增长3.39%,增速比2021年同期放缓20.71个百分点。

分品类来看,针织服装产量增速下滑更为明显,其中机织服装产量为20.59亿件,同比增长2.74%,增速比2021年同期放缓11.54个百分点;针织服装产量为34.76亿件,同比增长3.77%,增速比2021年同期放缓28.01个百分点。

图1 2022年1-3月服装行业生产增速情况

数据来源:国家统计局

(二)国内消费明显受阻

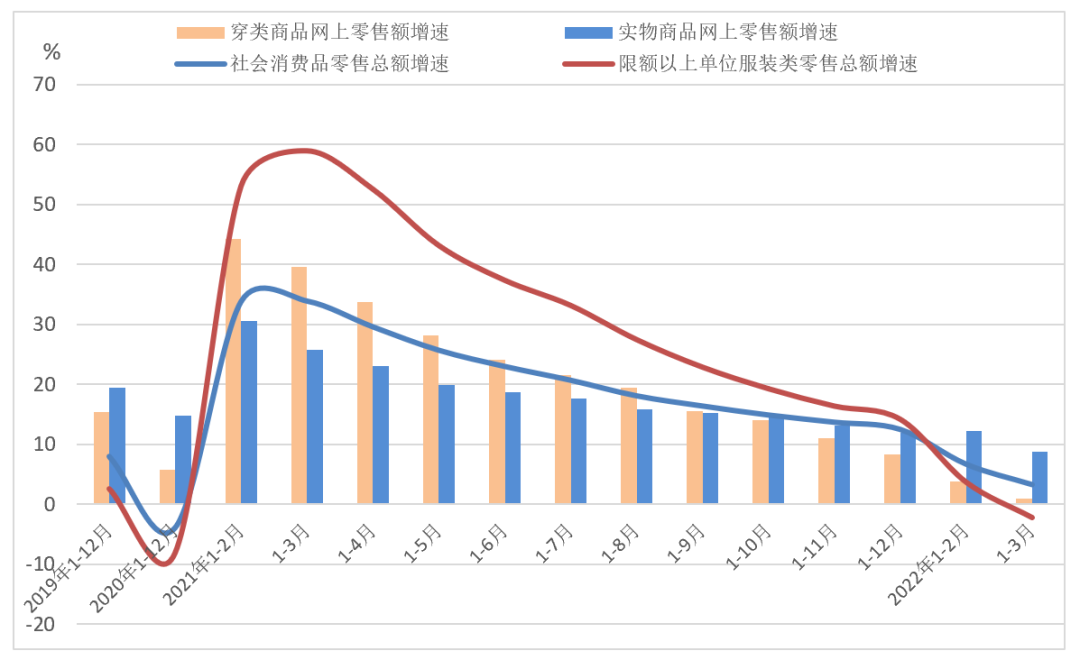

3月,由于本土疫情点多面广频发,波及全国大多数省份,客流减少、物流不畅对国内市场销售造成较大冲击,服装类可选消费恢复进程明显受阻,叠加高基数影响,服装内销市场小幅缩减,实体销售呈现下滑趋势,线上零售增速放缓。根据国家统计局数据,1-3月,我国社会消费品零售总额108659亿元,同比增长3.3%,比2021年两年平均增速放缓0.6个百分点。限额以上单位服装类商品零售额累计2373.6亿元,同比下降2.2%,比2021年两年平均增速回落4.6个百分点。其中,3月当月限额以上单位服装类商品零售额同比下降15.1%。

在多地疫情封城管控下,部分城市商圈、门店暂停营业以及专业市场停摆等因素导致实体渠道销售严重下滑。根据中华全国商业信息中心统计数据,1-3月,全国百家重点大型零售企业服装类商品零售额同比下降13.2%,降幅比1-2月继续扩大8.3个百分点。

行业动态,从专业市场情况来看,1-3月,中国纺织工业联合会流通分会重点监测的46家纺织服装专业市场(含市场群)总成交额达到3017.95亿元,同比下降5.18%;其中41家市场成交额同比下降,平均降幅达15.66%,疫情严重地区市场直接关停,如上海、广州等地专业市场闭市时间较长,直接影响了春夏装的销售以及秋冬装的订货。同时,由于疫情影响物流受阻,消费意愿下降,线上零售增速放缓。根据穿类商品网上零售额同比增长0.9%,增速比1-2月放缓3.0个百分点,比2021年两年平均增速放缓6.1个百分点。

图2 2022年1-3月国内市场服装销售增速情况

数据来源:国家统计局

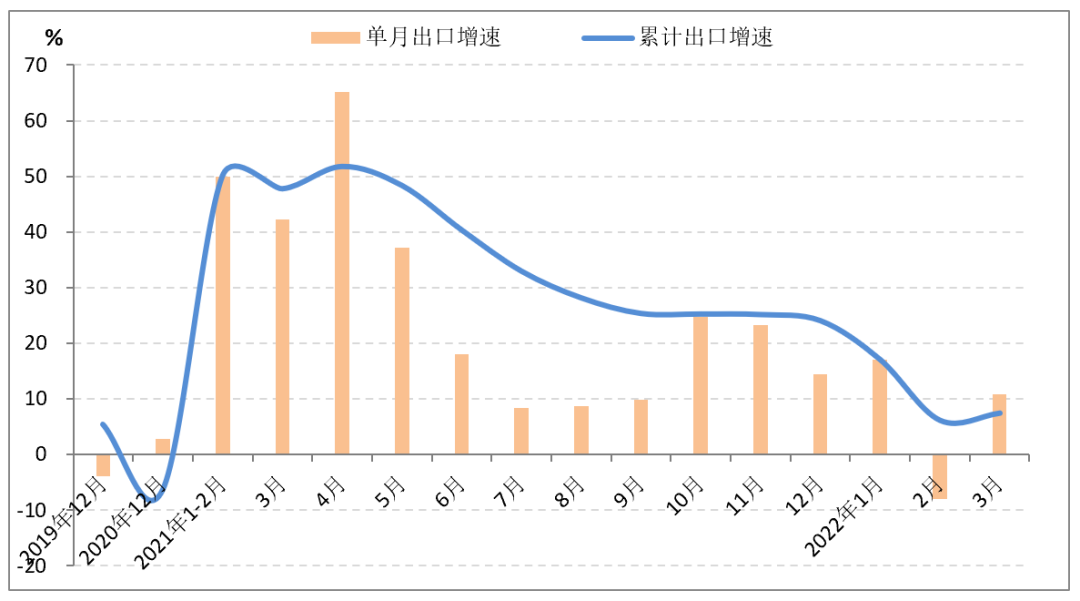

(三)出口保持平稳增长

随着全球多个国家和地区逐渐放松防疫措施,社交活动恢复、各项商业促销等举措加速了服装类商品消费回升,国际市场需求稳定恢复,叠加出口价格受国际大宗商品价格上涨及物流价格高企影响持续提升,我国服装出口在上年同期高基数的基础上继续保持小幅增长,实现平稳开局。

行业动态,根据中国海关数据,1-3月,我国累计完成服装及衣着附件出口356.85亿美元,同比增长7.4%,其中3月服装出口102.2亿美元,同比增长10.9%。从产品类别来看,针织服装及衣着附件出口金额为183.99亿美元,同比增长21.91%;机织服装及衣着附件出口金额为156.55亿美元,同比增长15.69%;因国外疫情防控形势变化导致我国相关防疫物资出口持续大幅回落,1-3月,塑料和硫化橡胶制手套类产品出口金额10.2亿美元,同比下降72.2%,化纤制防护服出口金额2.6亿美元,同比下降73%。

图3 2022年1-3月我国服装及衣着附件出口情况

数据来源:中国海关

从主要出口市场来看,欧美市场依然是我国服装出口的压舱石,新兴市场成为拉动我国服装出口增长的重要引擎。

根据中国海关数据,1-3月,受益于美国和欧盟服装消费回暖以及补库存需求,我国对美国和欧盟服装出口同比分别增长5.1%和9.4%,合计占我国服装出口总额的41.4%,拉动我国服装出口增长2.9个百分点。由于日本市场消费持续低迷,我国对日本服装出口同比下降6.9%,降幅比2021年两年平均降幅继续扩大5.5个百分点。

同期,我国对一带一路沿线国家和地区以及拉丁美洲服装出口保持快速增长,增幅分别为17.6%和40.4%,分别拉动我国服装出口增长3.8和1.9个百分点。我国对东盟服装出口增速放缓,1-3月我国对东盟服装出口同比增长24.3%,比1-2月回落9.1个百分点。另外,受俄乌冲突影响,我国对俄罗斯和哈萨克斯坦服装出口同比分别下降37.3%和69.8%。

从各省市服装出口来看,主要出口大省市场份额持续提升,中西部省份出口态势明显分化。1-3月,我国服装出口前五大省份浙江、广东、江苏、福建和山东合计完成服装出口262.8亿美元,同比增长10.4%,占我国服装出口总额的73.6%,比上年同期提高2个百分点。

其中,浙江服装出口金额跃居第一位,达71亿美元,同比增长27.1%,增速比1-2月加快5.8个百分点,出口形势明显好于其他四个主要出口省份;广东服装出口同比下降0.2%,增速较1-2月下滑6.7个百分点;江苏服装出口同比增长4.2%,增速较1-2月提升4.3个百分点;山东和福建出口稳健,同比增速均高于全国平均增幅。在中西部省份中,新疆和四川省服装出口增势迅猛,增幅高达121.2%和431.2%,而安徽、河北和湖北省服装出口持续大幅回落,降幅分别为16.7%、62.1%和41.9%。

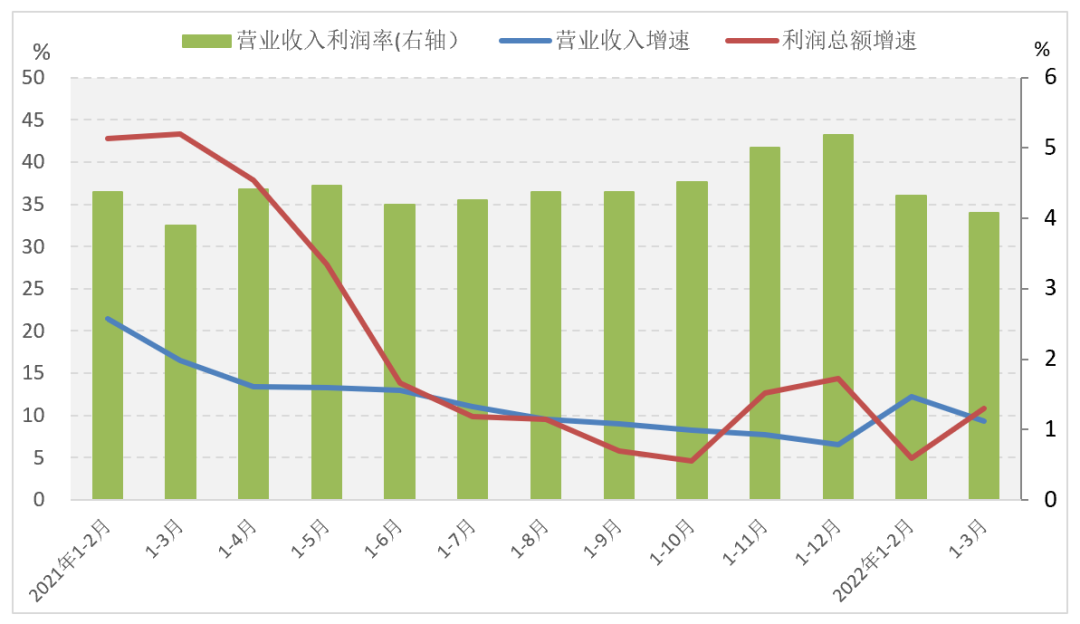

(四)效益持续增长但企业盈利能力减弱

虽然面对较为严峻的发展环境,但是在国家稳增长、促消费、助企纾困等各项政策支持,以及冰雪经济、运动健身等升级类消费需求持续释放等积极因素的带动下,我国服装行业经济效益持续改善。根据国家统计局数据,1-3月,我国服装行业规模以上(年主营业务收入2000万元及以上)企业13045家,实现营业收入3276.2亿元,同比增长9.3%;利润总额133.8亿元,同比增长10.9%。从子行业情况来看,机织服装制造企业拉动行业整体利润规模持续扩大,营业收入和利润总额均保持增长,利润总额增幅高达20.3%;而针织或钩针编织服装制造企业受成本上涨、出口放缓等因素影响亏损情况严重,营业收入虽同比增长9.3%,但利润总额降幅达22.4%。

企业运营效率和资金周转状况基本平稳,但生产经营压力依然较大,盈利明显承压。1-3月,服装行业规模以上企业亏损面29.7%,比上年同期收窄1.1个百分点;总资产周转率和应收票据及应收账款周转率分别为1.2次/年和8.0次/年,同比分别加快5.0%和6.1%,产成品周转率为11.9次/年,同比放缓4.6%。市场需求减弱、原材料成本上涨、物流运费高企等因素导致企业生产经营压力加大,盈利能力有所减弱。

虽三费比例比2021年同期下降0.4个百分点,但营业成本同比增长9.9%,高于营业收入增速0.6个百分点,每百元营业收入含成本85.2元,比2021年同期提高0.4元;规模以上服装企业营业收入利润率为4.1%,比1-2月下降0.2个百分点,比2021年全年下降1.1个百分点。

图4 2022年1-3月服装行业主要效益指标情况

数据来源:国家统计局

(五)投资增速大幅提升

效益状况逐渐修复带动企业投资信心恢复,叠加低基数因素,我国服装行业投资增速较2021年同期大幅提升。根据国家统计局数据,1-3月,我国服装行业固定资产投资完成额同比增长37.3%,比2021年同期提升20.2个百分点。

行业动态,从一季度服装企业投资情况的调研数据分析,近八成的企业投资金额有所增长或基本持平,行业投资正在逐渐回升,投资方向聚焦于技术改造、品牌建设以及渠道布局等转型升级领域,显示出大部分企业较为看好未来行业发展。

图5 2022年服装行业固定资产投资增速情况

数据来源:国家统计局

粤公网安备 44010502002433号

粤公网安备 44010502002433号